A economia do Brasil em foco: principais tendências e implicações futuras

Neste artigo especial, Mariana Negri, gerente na Itaú Corretora, faz sua estreia no Feed de Notícias do íon com insights especiais para o mercado de investimentos.

Olá. Tudo bem?

Eu sou Mariana Negri e estou estreando aqui no Feed de Notícias do íon. Muito prazer!

Primeiro, gostaria de me apresentar um pouco mais. Sou formada em Economia pela Unesp, desde 2011, com especialização em finanças pela FIA e com pós-graduação em administração pela FGV. Sou profissional CFP®, e comecei minha carreira como trader de Renda Variável na mesa de operações da Itaú Corretora em 2023. Atualmente, sou gerente das mesas de atendimento e assessoria na Itaú Corretora e faço a gestão direta e indireta de quase 90 colaboradores.

Bom, sem mais delongas, vamos ao que interessa. Como já sabemos, o ano de 2024 começou com uma expectativa bem diferente do que realmente vimos se concretizar. Estamos chegando ao final desse ano intenso e turbulento, que foi marcado por tensões geopolíticas, crises climáticas, fragmentação econômica e mais.

Um giro pelos mercados

No Brasil, esperávamos juros chegando a 9% ao ano até o final do ano (alguns players esperavam 8%), mas vamos finalizar o ano em 12,25%, com expectativas de mais altas em 2025 (podendo chegar a 15% até o final do ano). Isso tudo, em função de uma inflação mais resiliente, de uma política fiscal que ainda não se acertou e de medidas de ajuste, frustrou e preocupou os economistas e investidores.

Já nos Estados Unidos, os cortes vieram – porém, em uma magnitude e velocidade também menor do que o previsto. Com a eleição de Donald Trump, o mercado também espera políticas econômicas mais protecionistas e que podem ter um viés inflacionário.

Por fim, a China deve crescer seus quase 5%, mas isso também teve um impacto, principalmente, nas commodities – afinal, boa parte das importações de petróleo, minério de ferro e grãos no mundo são de lá. Impacto, inclusive, para o Brasil. Apesar dos estímulos por lá, o cenário também não é de um crescimento como vimos nos últimos anos.

Tudo isso, aliado a uma aversão a risco e maior conservadorismo em relação à escolha dos investimentos, resultou em um dólar mais caro, chegando acima de R$ 6,00. Outra marca histórica difícil de digerir.

Por outro lado, os EUA devem crescer acima do esperado em 2024, e o Brasil não ficou para trás. Devemos encerrar o ano acima de 3,5% de PIB. E existem oportunidades, como vamos ver agora.

Então, como se posicionar neste cenário?

Para isso, precisamos dar um passo antes e entender que nem sempre porque algo está barato vale a pena comprar. E nem sempre porque algo já subiu ou valorizou demais, vai cair. Esse viés de ancoragem em preço em cenários como o atual pode ser perigoso.

Precisamos também analisar o que aconteceu com os investimentos em 2024 e quais as expectativas para 2025 e 2026.

Falando de Renda Variável no Brasil…

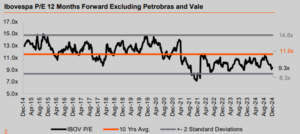

O ano foi bastante difícil, como já sabemos, para Renda Variável principalmente, com apenas alguns breves momentos de melhora de mercado – passamos todos os dias de 2024 com o Ibovespa negociando abaixo da média de P/L (preço/lucro) dos últimos 10 anos.

Durante o primeiro semestre do ano, as atenções estiveram voltadas mais para o ambiente internacional. Discussões sobre o crescimento chinês e, principalmente, sobre política monetária nos EUA tiveram forte influência na bolsa brasileira, pressionando ativos por aqui.

No segundo semestre, com o cenário mudando de maneira relevante, o maior impacto para a Bolsa veio do doméstico. Enquanto a China tentou colocar pacotes de incentivos para a economia e os EUA passaram a cortar juros, por aqui passamos a questionar a sucessão do Banco Central, vislumbrar números de inflação mais pressionados e, principalmente, sentir o peso se uma situação fiscal cada vez mais desafiadora. Tudo isso influenciou na volatilidade da Bolsa.

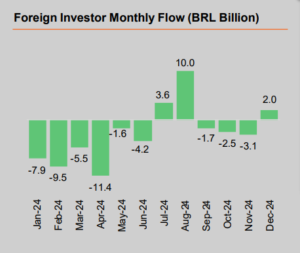

Nesse cenário, tanto investidores nacionais quanto internacionais passaram a reduzir suas posições em Renda Variável – uma parte procurando abrigo na Renda Fixa e outra simplesmente deixando o país (gerando um fluxo negativo de investidores estrangeiros).

E os setores da economia?

Apesar do ano desafiador, nem todos os setores da economia reagiram ao novo cenário da mesma maneira.

Enquanto setores como saúde, educação, varejo, consumo e transportes sofreram mais, devido à sua dinâmica intrinsicamente doméstica, setores como papel e celulose, óleo e gás, bancos e proteínas se beneficiaram – seja por terem negócios mais resilientes, pela exposição a dólar (que se desvalorizou de maneira aguda no último trimestre do ano) ou por movimentos de risk off no mercado, com investidores procurando teses mais defensivas e com pagamentos de dividendos.

E como ficaram as rentabilidades das carteiras de Ações?

Apesar dos desafios, nossos estrategistas conseguiram extrair alpha (ultrapassar os benchmarks) em 3 das nossas 4 carteiras recomendadas de Ações.

Em 2024 até novembro, a Carteira Top5 tem performance de IBOV + 7,8%, a Carteira Small Caps mostra SMAL11 + 4,9% e a Carteira Dividendos mostra IBOV + 3,8%. A Carteira ESG perde para o ISE por 5p.p. E se você se interessou, saiba é possível contratar as carteiras de forma prática e rápida com o serviço da carteira automatizada.

Para 2025, parece não haver caminho fácil com Ações. Esperamos uma Selic no final de ano em 15% a.a., como já comentei mais acima, o que deve nos levar a ter o maior juro médio dos últimos 20 anos.

Isso tem diversos fatores negativos: i) as taxas de desconto aumentam e deprimem os valuations; ii) as receitas das empresas podem diminuir e levar à desalavancagem operacional; iii) o custo da dívida fica mais alto e comprime os lucros.

O caminho de apenas comprar o Ibovespa para 2025 não parece ser um bom negócio. O velho conselho de diversificação e de trabalho diligente terão protagonismo novamente no ano que vem – a exemplo de 2024, a diferença entre perder ou ganhar dinheiro na bolsa em anos ruins pode ficar a cargo do stock picking (uma estratégia de investimento que consiste em selecionar individualmente ações com bom potencial de valorização).

Já na Renda Fixa…

Com a inflexão da taxa de juros, existiram boas rentabilidades para quem estava indexado à Selic ou ao DI, e hoje existem oportunidades, principalmente em IPCA +, que fazem sentido serem avaliadas.

Com o aumento dos juros e aumento da expectativa de inflação para 2025 (podendo chegar a 6% segundo analistas), os títulos que pagam inflação + juros voltaram a ter peso maior nas recomendações. É uma forma interessante do investidor ganhar acima da inflação (ou seja: um juro real).

Existem aqui inúmeros possibilidades. Uma delas é o Tesouro Direto (aqui, o ponto de atenção é para os prazos de vencimento e se os títulos pagam ou não cupons). Outra alternativa são os títulos privados – aliás, o mercado de títulos de crédito setor foi um dos que mais cresceu em 2024. E ele quadruplicou nos últimos 5 anos, tantos em volume de emissões quanto de negociações no mercado secundário (aquele em que investidores compram e vendem entre si).

No Crédito Privado, além do vencimento e forma de pagamento (títulos com cupons ou que pagam apenas no vencimento, se há ou não amortização), é fundamental que o investidor esteja atento ao risco de crédito (rating que é dado por agências de risco). Títulos Privados de Renda Fixa vêm se tornando uma classe de ativo bastante atrativa para os investidores. Muitos, ainda, são isentos de IR (caso dos CRAs, CRIs e alguns tipos de debêntures).

Portanto, para 2025, faz bastante sentido o investidor levar em conta 3 principais fatores:

- Perfil investidor (que vai levar em conta seu apetite a risco, objetivos e momento de vida);

- Liquidez e prazo dos ativos (no atual cenário, ter um pouco mais de liquidez para aproveitar possíveis oportunidade pode fazer sentido);

- Aumentar exposição em ativos internacionais pensando em uma melhor diversificação (ainda que gradualmente, ou pelo menos a começar a pensar no assunto, para aqueles que ainda não o fazem).

Assim como na Renda Variável, na Renda Fixa também é possível entrar em ofertas e emissões, e operar (compra e venda) por meio do site da Itaú Corretora e do site/App do íon. São inúmeros títulos, com diferentes taxas e prazos, todos validados com uma curadoria de crédito do Itaú. É possível também, através da Itaú Corretora, se expor a mercados internacionais, seja com BDRs ou ETFs, que hoje já possuem alguns tipos com exposição a mercados americanos, como o índice SP&500, por exemplo, com o SPXI11.

Além disso, o investidor hoje conta também com a Avenue, parceira do Itaú, para investir diretamente no mercado americano, em dólar.

Não faltam opções para diversificar e rentabilizar a carteira, mesmo em cenários desafiadores. E o íon está ao seu lado nessa jornada.

E como faço para investir e acompanhar?

Outro ponto importante de olharmos em 2024 e já mirando 2025, além do cenário macroeconômico e as oportunidades de alocação em alguns produtos de investimentos, é como a jornada de assessoria, contratação e acompanhamento dessas carteiras e suas rentabilidades, evoluiu aqui no Itaú.

Ao longo desse ano tivemos muitas entregas, tanto de funcionalidade e serviços, como em produtos. Vem comigo que vamos juntos lembrar algumas delas.

Mas para não me estender muito, vamos falar disso no próximo artigo, em 6 de janeiro. Combinado? Então, espero você para lembrar comigo as principais entregas desse ano de 2024 e um pouco do que já temos para 2025.

Até lá!

É muito importante que você conheça, e que seus investimentos se adequem ao seu perfil de investidor – basta preencher um rápido questionário e você pode atualizá-lo sempre que necessário. Este material tem como objetivo único fornecer informações e não constitui nem deve ser interpretado como recomendação quanto à manutenção, compra ou venda de ativos financeiros e valores mobiliários. Não é considerado o perfil específico de um determinado investidor. Preços, taxas e disponibilidade de investimentos estão sujeitos a alteração sem prévio aviso. Este material e a rentabilidade passada não contêm ou representam garantia de rentabilidade futura. A Itaú Corretora exime-se de toda e qualquer responsabilidade por prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste material. O conteúdo deste material não pode ser reproduzido ou distribuído a terceiros sem prévio e expresso consentimento da Itaú Corretora. O mercado de bolsa de valores é considerado de alto risco porque pode sofrer grandes oscilações causadas por alterações políticas e econômicas, entre outras, no Brasil, exterior e emissor. Consultas, sugestões, reclamações, críticas, elogios e denúncias, fale com a Central de Atendimento: para correntistas 4004-4828* (capitais e regiões metropolitanas) e 0800 970 4828 (demais localidades) em dias úteis, das 9h às 18h, ou acessar a sessão Atendimento no website www.itaucorretora.com.br, clicando em “Saiba Mais”. Se necessário, utilize o SAC Itaú: 0800 728 0728. Caso não fique satisfeito com a solução apresentada, de posse do protocolo, contate a Ouvidoria Corporativa Itaú: 0800 570 0011 (em dias úteis das 9h às 18h) ou Caixa Postal 67.600, São Paulo-SP, CEP 03162-971. Deficientes auditivos, todos os dias, 24h, 0800 722 1722. *Custo de ligação local